阅读:0

听报道

展望3季度,预计货币政策稳健为主,地方债发行存在放缓隐忧,经济增速将小幅下行。

摘要

2017年2季度GDP增速达到6.9%,超出笔者季度初的预期(6.7%),主要原因是6月份工业增加值和下游销售强劲增长,与之相应的是6月份人民币贷款和政府支出的大幅增长有关。尽管数据超预期,但是隐忧已现,进出口、投资、房屋销售增速由增转降较为明显,CPI继续受食品拖累走低,PPI环比转负。展望3季度,预计货币政策稳健为主,地方债发行存在放缓隐忧,经济增速将小幅下行。

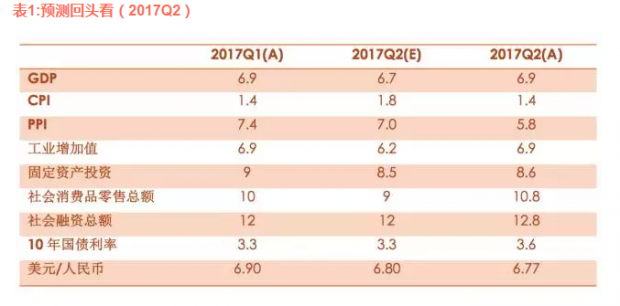

1 预测回头看:6月份超预期

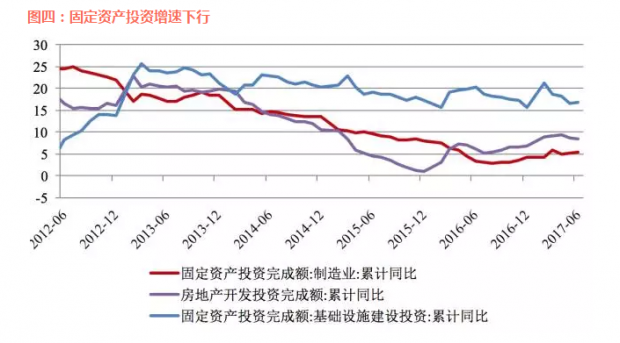

2017年2季度宏观经济数据已经发布, 6.9%的GDP增速超出笔者6.7%的预期,6.9%的工业增加值增速也显著超出笔者6.2%的预期。其中6月份的工业增加值增速达到7.6%,大幅超过4、5月的6.5%,显示工业生产在6月显著改善。固定资产投资累积同比8.6%,略微高出预期的8.5%。

下游的数据显示6月份最终需求反弹强劲,社会消费品零售总额同比增长11%,超出4、5月的10.7%,6月汽车销售同比增长9.8%,大幅超出4、5月的6.8%和7.0%。工业增加值、社会消费品零售总额、汽车销售的数据都显示,6月份总需求显著反弹,导致经济增速超预期。

进一步的分析显示,6月份的社会融资总额大幅反弹。6月的社融总量达到1.78万亿,大幅超过4、5月的1.38和1.07万亿。其中,人民币贷款达到1.45万亿,大幅超过4、5月的1.08和1.18万亿。社会融资总量在6月份的反弹,与经济活动的反弹相一致。

此外,2季度的财政政策也很积极。一方面,政府债券存量增加1.89万亿,比1季度的3700亿大幅增加。另一方面,公共财政支出增速快于公共财政收入增速,财政刺激力度较大。比如,6月份公共财政支出增加19.1%,大幅高于财政收入8.9%的增速。

2 盛夏微寒,隐忧已现

2季度特别是6月份亮丽的数据下,不掩盖经济下行的隐忧,表现在四个方面。

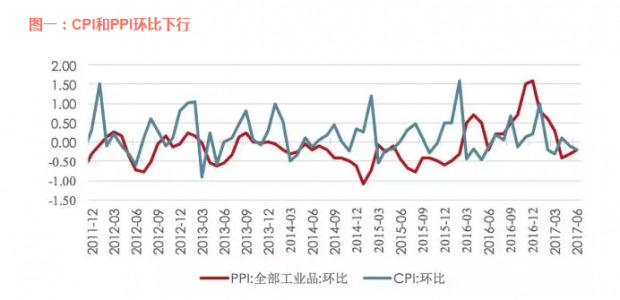

首先,PPI已经连续三个月环比为负,考虑到2季度市场名义利率微微抬升,实际上企业实际利率是增加了。同时,CPI受到食品CPI为负的拖累,也一直较低,5、6月的CPI环比均为负值。物价指数的下降,显示内生总需求并不强劲,二季度经济数据的亮眼,并没有得到物价数据的支撑。

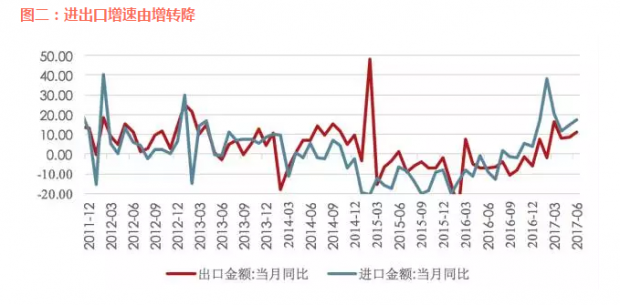

第二,进出口增速二季度以来一直在下降。考虑到全球经济增长将继续放缓,欧美经济可能已经过了本轮景气周期的顶点,出口增速并没有保障。

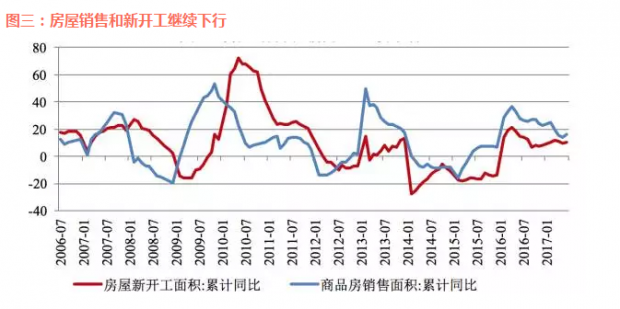

第三,房地产销售下滑,房地产投资有可能进一步下滑。依据历史数据,商品房销售是房屋开工面积高度相关。6月末商品房销售累积增速 16%,这个速度不算低,但是下行趋势明显。与之相应的是,房地产、制造业、基础设施的固定资产投资累计增速都在下行通道中。

第四,上半年财政支出增加快于财政收入增加,财政赤字的快速增加占用了下半年的赤字空间。此外,下半年地方债置换存在放缓风险。倘若货币政策保持稳健甚至略微偏紧,则政策支持的力度可能下降,导致经济下行。

好消息是,16年以来经济复苏明显,经过本轮景气循环,企业利润增厚,资产负债表改善,微观层面有一定改善,对 3季度经济景气形成一定支撑。

3 三季度前瞻:一稳当先,小幅下行

综合已有数据,2017年上半年宏观经济已经从景气周期的顶点滑落,笔者在一季度二季度初作出的“洪峰已过,景气中继”的判断基本成立,略偏保守,主要是6月份政策层面有所松动,保增长的权重加大,经济下行有所减缓。

展望三季度,预计货币政策继续稳健,边际上略微放松。财政政策的赤字空间大致给定,地方债的置换难度在加大,财政上可能出现略微紧缩的倾向。综合起来看,微观基础已经略微改善,宏观政策将继续保持稳健,经济增速将小幅下行,预计3季度的GDP增速为6.7%,CPI和PPI将继续下降,分别为1.2%和4.5%。

企业经营层面,尽管短期销售可能依然稳健,但是扩充产能应谨慎,增加库存要适度,要做好经济下行的准备,增加应对不确定性的弹性。金融去杠杆带来的风险并没有结束。

资产配置层面,谨慎防守是三季度的主题。

股市:看平。去年以来的景气循环和业绩改善已经被股市消化,地产、基建、家电、银行的股价已经经历过一轮上涨,进一步的上涨需要更多的基本面变化,或者风险态度的进一步变化,目前没有看到这样的迹象。

债市:看平偏多。由于货币政策稳健宽松,流动性紧张局面结束,虽然可能由于突发事件下行,但是总体上预计债市会伺机上涨。

大宗商品:看平偏空。大部分品种的调整已经或者将近结束,三季度经济基本面基本看平,大宗商品总体上呈波动局面。

成文于2017年7月21日

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号