宏观三大紧缩制约经济转暖

——疫后经济形势的演变主线与政策建议

摘要:疫后1年半,我国经济经历了三大转变:(一)市场预期从乐观转向悲观;(二)经济形势从补偿性复苏转向偏冷;(三)经济政策稳健转向积极。尽管经济政策的基调已经转向,但实际执行中没有完全落实,宏观上存在三大紧缩,制约了经济转暖:(1)财政紧缩,财政支出低增长甚至负增长;(2)货币紧缩,实际利率高企,抑制消费、投资、借贷;(3)房地产紧缩,主要表现为资金成本高,抑制购房需求,导致地产销售和投资负增长。短期经济形势要想转暖,须破除三大紧缩,特别是货币紧缩。

关键词:疫后经济;实际利率;宏观三大紧缩

01.

· 引言 ·

三重压力犹存,内生动力不足,

政策转向积极

“在此之后,各部委密集出台了一系列政策,力保经济企稳反弹。可是,经济政策转向已经接近一年,看到的情况是三重压力依然存在,经济内生动力依然不足,表现为消费和投资增速偏慢,房地产销售和投资依然下行。”

宏观三大紧缩制约经济转暖01

新冠疫情2022年底结束,至今已经一年半。疫后经济的走势,出乎很多人的预料。2022年底疫情放开时,主流观点非常乐观,众多市场机构给出了很高的经济预测。与这种乐观情绪对应,2022年底中央经济工作会议定下的政策基调,是“稳字当头、稳中求进”,这一基调在2023年初的两会得到延续。

疫后经济确实出现了一波“小阳春”。2023年春季,出行、消费、新房销售、出口,都出现一轮明显的反弹。不过,这一轮经济反弹未能持续,经济形势很快趋冷。

经济趋冷背后的原因,主要是三条:

1) 接触性消费的反弹,如餐饮、出行,更多是补偿性的,而不是报复性的。消费的基础是收入。疫情三年,居民财富和收入明显受损,消费复苏缺乏基础,不可持续。后续消费的企稳和增长,必须以居民财富和收入的改善为基础。

2) 疫后房屋销售的反弹主要来自季节性和补偿性因素。一方面,春季本来就是房屋销售旺季,另一方面,疫情期间积压的一些需求在疫后得到释放。季节性和补偿性因素消失以后,房屋销售的回落是自然的。

3) 出口的反弹,是外需旺盛的表现,并不反应内需。而且,在出口历史高位,全球经济放缓,贸易摩擦加剧的背景下,出口很难继续大幅增长。

仔细看的话,这一轮经济小阳春中,投资并没有明显反弹,说明市场信心依然偏弱,经济内生动力依然不足。到了2023年5-6月,经济偏冷渐渐成为共识。2023年7月24日的政治局会议,明确指出“经济运行面临新的困难”,“房地产市场供求关系发生重大变化”,并明确要求“积极扩大国内需求,发挥消费拉动经济增长的基础性作用”。

2023年7月24的政治局会议,标志着经济政策正式转向,充分意识到短期的经济困难。在此之后,各部委密集出台了一系列政策,力保经济企稳反弹。可是,经济政策转向已经接近一年,看到的情况是三重压力依然存在,经济内生动力依然不足,表现为消费和投资增速偏慢,房地产销售和投资依然下行。

疫后已经1年半,疫情的影响包括基数效应已经结束,经济政策的基调也已经从稳健转向积极。在这个时间点上,分析基本经济格局,拆解政策效果不及预期的原因,理清长期和短期经济发展的制约,找到有效的政策抓手,具有重要意义。

02.

· 长期视角 ·

从高速增长到高质量增长

是当下中国经济的大背景

“随着我国快速工业化接近尾声,城市化的水平也已经较高,对固定资产投资的需求下降,投资增速必然下行,经济增速也必然下行。在这个背景下,从高速增长转向高质量增长,是客观经济规律使然。”

宏观三大紧缩制约经济转暖02

分析短期宏观形势,要放在中长期宏观趋势的大背景中。新世纪以来,我国经济高速增长,年均增长8.3%(2000-2023均值),2007年的峰值达到14.2%。2010年,我国GDP总量超过日本,成为全球第二大经济体。2021年,我国GDP总量达到美国的76.4%,引起市场关注。

这样高速的经济增长,显然不可能长期持续。高速增长的驱动力,是快速的工业化和城市化,二者叠加带来巨大的市场需求,市场需求拉动投资和收入增长,拉动经济快速增长。随着我国快速工业化接近尾声,城市化的水平也已经较高,对固定资产投资的需求下降,投资增速必然下行,经济增速也必然下行。在这个背景下,从高速增长转向高质量增长,是客观经济规律使然。

高质量增长,需要更加依赖高端制造业和现代服务业。高端制造业技术含量高,附加值大,更具有市场竞争力。现代服务业,包括教育、医疗、金融、商业服务等,不仅可以直接提高人们的生活品质,还帮助积累人力资本,提高综合生产力,培育长期可持续的经济增长潜力。

因此,经济增速下行,是客观的规律。高质量增长需要更多依赖技术进步和人力资本,而不是简单的要素投入。在这个过程中,速度下降是必然的。世界上的后发经济体,在经历了快速增长以后,无一例外增速都会下降。对于当下和未来的经济增长速度,期望值不宜太高。

在未来的经济竞争中,“掌握资源”不再是核心竞争力,激发人的潜力才是核心竞争力。资源是死的,人是活的。石油、煤炭、天燃气,一直都在那里。人类学会使用它们,才从废品变成资源。高楼在那里,经营得好是资源,经营不好是负债,关键的要素是人。现代经济的特点,是科学技术密集,人力资本密集,经营能力密集,必须依赖人的力量,依赖人的创造性。

激发人的潜力,促进高质量增长,关键还是市场发育。我国改革开放的经验表明,市场是无中生有,创造奇迹的容器。站在1980年代初期,我们无法预见到今天的经济成就。今天理所当然的一切,在当初都是难以想象的。我们自己的经验告诉我们,随着市场的发育,技术会进步,人力资本会提高,产品竞争力会提高,财富会累积,综合国力会提高。

未来的高质量增长,依然离不开市场的发育。高端制造业和现代服务业的发展,都离不开持续的、不间断的技术进步,离不开市场配置资源的基础性作用。持续的技术进步,特别是尖端的、前沿的技术进步,不确定性很大,需要市场主体不停的探索、试错、调整、改进,不可能提前规划。技术进步需要现代金融体系的支持,承担风险,分享受益,推动进步。。

经济的健康发展,尤其是现代经济的健康发展,需要政府与市场的相辅相成。政府是社会的稳定和托底机制,提供底层的社会治理结构和保障机制,决定社会发展的方向与边界,应该远离高风险的投资。中国是大经济体,人口众多,幅员辽阔,复杂度高,社会稳定和兜底尤其重要,政府把握方向和边界的任务非常艰巨。

市场是社会的资源配置和探索机制,提供基本的资源配置方式,创造社会财富,并探索前沿的技术和发展模式,承担失败的风险。这种风险由分散化的市场主体承担,不会引发系统性、全局性的风险。

03.

· 短期视角 ·

内需不足

是经济偏冷的主要原因

“当下我国经济增速的下行,除了趋势性因素,还有周期性因素,主要是总需求不足。总需求不足,有很多表现,集中体现在物价增速偏低,甚至有通货紧缩的压力。”

宏观三大紧缩制约经济转暖03

当下我国经济增速的下行,除了趋势性因素,还有周期性因素,主要是总需求不足。总需求不足,有很多表现,集中体现在物价增速偏低,甚至有通货紧缩的压力。

疫情结束以后,我国CPI一直很低,在1%以下,很多月份是负增长,目前在0%左右徘徊。国际上,发达国家的通胀目标一般在2%左右,发展中国家的通胀目标一般在3%左右,学术研究也表明这样的通胀有利于经济稳定繁荣。我国的通胀目标定在3%左右,是合理的,但是实际通胀长期远低于这个水平。

物价增速过低,意味着产品滞销,企业不愿意投资和雇人,居民就业困难,收入不增长,进一步影响消费增长,加剧产品滞销,形成负向循环。1929年开始的美国大萧条,1990年开始的日本的“丢失的30年”,背后的主要机制都是这个负向循环。目前,我们也要防范这个负向循环的风险。

总需求不足还有很多表现。比如,最新的截止2024年5月的数据,消费增速只有3.7%,投资增速只有4.0%,都明显低于5%的增长目标。今年以来的经济数据,总体表现是内需偏弱,外需反弹,外需拉动工业生产和GDP。可是中国已经是全球第二大经济体,净出口已经在历史高位,国际贸易环境愈发复杂,已经不可能继续依赖外需拉动经济增长。增长稳不住,很多矛盾会激化,不利于长期繁荣稳定。

目前,不仅经济趋势下行是各方共识,经济周期性偏冷也已经是市场共识。要找到对策,需要先找到经济转暖的制约条件。

经济分析当中,长期看供给,短期看需求。供给侧要用一些列改革措施,理顺生产关系,培育长期经济增长的潜力。需求侧,则主要短期的总需求管理,工具包括财政、货币、产业政策。长期和短期,供给侧和需求侧,要两条腿走路,不可偏废。

讨论中的一种误解,是把长期与短期问题对立。极端的情况,是为了长期的市场培育,弱化甚至放弃短期的需求管理。千里之行,始于足下。短期是长期的基础,而不是反过来。市场培育是艰辛、漫长的过程,必须不断努力,不会一蹴而就。没有当下的市场繁荣,就更不会有长期的市场培育。

04.

· 宏观三大紧缩 ·

短期经济转暖的

核心约束

“我国经济面临三重压力,分别是需求收缩、供给冲击、预期转弱。两年多过去,三重压力依然存在,特别是需求收缩和预期转弱的压力,依然存在。

短期看需求,需求看政策。经济政策对于短期总需求,有巨大的促进作用。若执行不当,也会有巨大的抑制作用。”

宏观三大紧缩制约经济转暖04

2021年底的中央经济工作会议提出,我国经济面临三重压力,分别是需求收缩、供给冲击、预期转弱。两年多过去,三重压力依然存在,特别是需求收缩和预期转弱的压力,依然存在。

短期看需求,需求看政策。经济政策对于短期总需求,有巨大的促进作用。若执行不当,也会有巨大的抑制作用。

目前我国经济政策的总基调,是“稳中求进、以进促稳、先立后破”,在“稳中求进”的基础上,加上了“以进促稳,先立后破”,说明了高层对于经济形势的担心。以进促稳、先立后破,体现的不仅是忧患意识,更体现了深刻的洞见和很深的智慧。逆水行舟,不进则退,不往前进,很难维稳;不建立新秩序、新模式,旧秩序、旧模式很难被打破。

在这个基调下,中央要求继续实施积极的财政政策和稳健的货币政策,加强政策工具创新和协调配合。遗憾的是,目前经济政策的执行效果,并不很好,总需求依然不足,市场信心依然偏弱。仔细分析,症结在于在政策执行过程中,没有真正做到“积极的财政”和“稳健的货币”,而是出现了“宏观三大紧缩”。

第一, 财政政策的定调是积极,实际执行的结果是明显紧缩。

我国财政一共四本账,分别是一般公共财政,政府性基金,国有资本经营,和全国社保基金。前两本账是大头,合起来称为广义财政,后两本账比较特殊,国有资本经营有复杂的管理体系,社保基金的收支很难随意调节,不宜作为短期宏观政策工具。

2023年,广义财政支出累积同比增长1.27%,低于全年5.2%的经济增速,不仅不是扩张性力量,还构成了收缩性力量。如果看上半年,财政支出一度负增长,前7个月累积负增长-4.8%,对国民经济形成巨大拖累,与积极财政的政策定调不符。下半年财政发力,才实现全年财政支出的正增长。

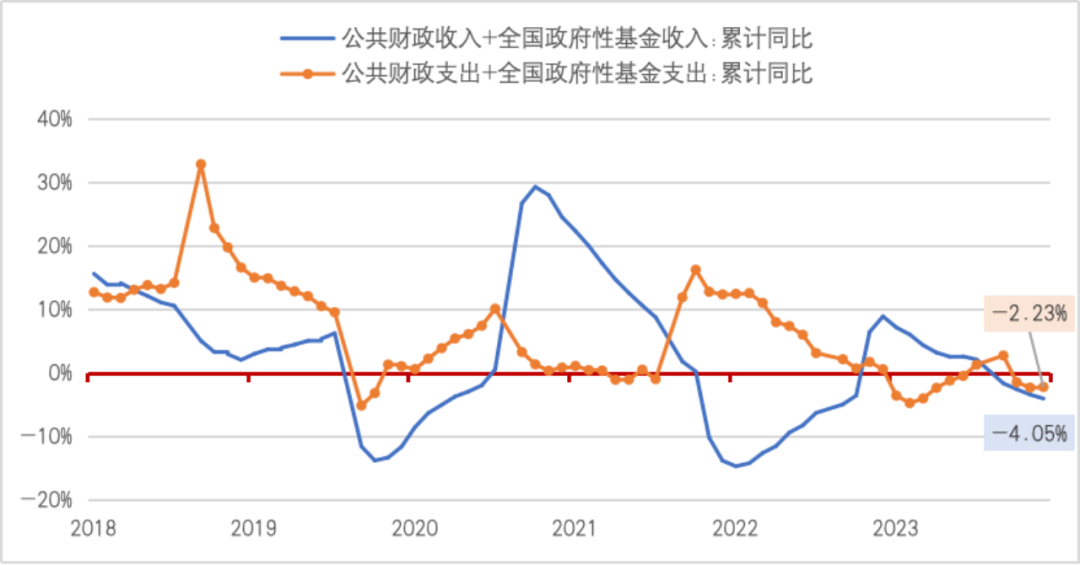

图1. 广义财政支出低增长甚至负增长(2023-2024)

2024年截止5月,广义财政支出不仅没有增加,还下降了2.2%,远远低于全年5%左右的GDP增长目标,形成明显的紧缩效果。今年财政政策的定调是“积极的财政政策要适度加力、提质增效”,目前数据上没有看大“加力”,只看到了收缩。

第二, 货币政策的定调是稳健,实际执行的结果是极度紧缩。

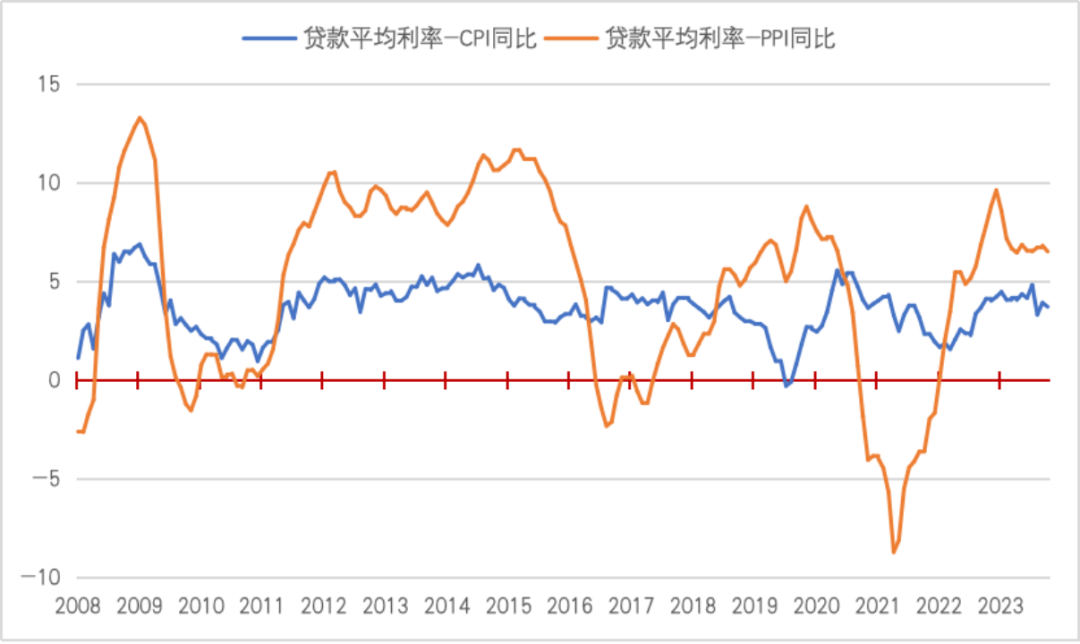

货币政策的紧缩,集中体现在实际利率太高。不管是用CPI还是PPI衡量通胀,目前通胀调整后的实际贷款利率都处于历史高位。即便不考虑经济增速下行,不考虑投资回报率的下降,这个实际利率水平也是抑制性的。加上经济增速下行,投资回报率下降,这个实际利率会严重遏制经济回暖。即便今天经济处于高速增长的状态,这个实际利率也会让经济降温、趋冷。在经济偏冷的状态下,实际利率应该大幅降低,促进经济转暖。

图2. 实际利率历史高位

实际利率太高,对经济的遏制效果体现在很多方面。(1)遏制投资:利率高,投资回报率低,企业不愿意借钱;(2)遏制消费:利率高,居民更愿意存钱而不愿意花钱,导致消费不振,市场萎缩,企业更不愿意投资;(3)居民和企业债务负担重,减少实际收入。对于有债务的居民和企业,实际利率增加了债务负担,减少了实际收入,更不愿意消费和投资。(4)实际利率提高了贴现率,压低了资产价格。近年来我国股市下行,房价下行,有多方面因素,但实际利率太高也是其中重要的因素。资产价格下行,导致居民和企业存量财富受损,进一步压制投资和消费的积极性。

目前市场上看到的现象,比如贷款需求不足,社融增速下行,新增社融为负,都与实际利率太高有关。实际利率太高,已经成为压在中国经济身上的一座大山,居民和企业不堪重负。降低政策利率,引导利率下行,通胀温和回升,实际利率下行,修复居民和企业的资产负债表,修复消费和投资意愿,是当先宏观经济管理的关键。

过于货币政策,市场上有一些误解,集中体现在“降息无效论”上。很多人认为,降息不会导致贷款需求增加,因而降息无效,这种观点经不住仔细分析。

(1)利率降低,贷款需求多少会有所增加。价格机制受到很多因素影响,不会完全有效,但也不会完全无效。说降息完全无效,等价于说价格机制完全无效。说这样的话,需要很大的勇气。

(2)除了信贷机制,降息还会通过其他机制发挥作用,比如刺激投资和消费,降低债务负担,修复资产负债表。

市场上还有其他一些观点,也经不住仔细推敲。比如,有人说为了保护商业银行,保住银行业利差,就不能降息。这个想法的奇怪之处在于,商业银行是经济体系的一部分,不可能独善其身。只有稳住经济大盘,才能真正保护商业银行。要银行不要经济,要局部不要整体,是一个很奇怪的逻辑。

再比如,有的人认为,为了保护汇率,就不能降息,防止资本外流。其实,资本外流还是内流,不仅受内外利差的影响,更受到经济基本面影响。经济基本面转暖,投资机会变多,资金自然流入。否则,资金就会流出。在资金的跨境流动中,利差只是相对次要的因素,基本面才是根本的因素。忽视基本面,只关注利差,是本末倒置了。

第三, 房地产限购、限贷已大幅放松,但实际上依然是经济紧缩的来源。

房地产是我国支柱产业,自身体量大,上下游联动能力强。目前,虽然房地产调控已经大幅放松,房产销售和投资依然负增长,影响地方政府财政收入,制约经济回暖。究其原因,还是实际利率太高,抑制居民购房需求,抑制房价企稳回升。

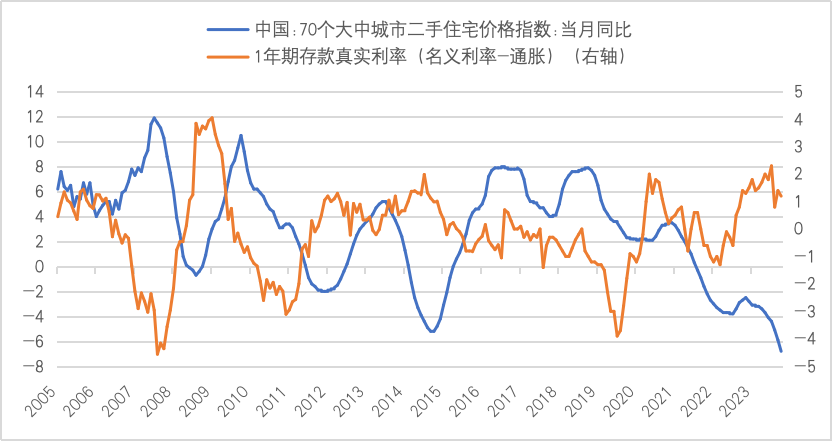

历史数据表明,当实际利率较高时,房价增速放缓,甚至负增长。这是因为,实际利率高,居民不急于买房,而是把钱用来储蓄理财。目前,存款实际利率处于历史高位,加上经济增速放缓,房价上涨预期减弱,居民购房意愿不强,符合一般规律。

在经济增速大幅下行的背景下,处于历史高位的实际利率,是压在房价上的一座大山。房价要企稳回暖,实际利率必须大幅下调。

图3. 实际存款利率压制房价增速

05.

· 长期视角 ·

大幅降息

是当前宏观经济的胜负手

“财政政策并无空间,效果也会很有限,副作用会比较大。货币政策还有很大空间,如果大幅降息,可以同时缓解货币和房地产两大紧缩,促进宏观经济转暖。

大幅降息,缓解对消费、投资、借贷的压制,是当下宏观经济的胜负手。”

宏观三大紧缩制约经济转暖05

宏观三大紧缩,呼唤相应的对策,对症下药。

第一, 财政紧缩的原因,并不是财政政策不积极,而是有两个更深层次的原因。其一是经济下行,财政收入下降,特别是卖地收入下降,导致财政支出缺乏来源。这两年,我国财政的基调是积极的,也安排了较高的赤字,无奈收入下降幅度超预期,导致支出不及预期。其二是我国基础设施已经比较完善,财政支出的备选项目有限。倘若匆忙上马很多项目,项目质量存疑,实际效果也存疑,容易形成更多的浪费。综合起来看,财政政策受限于财政资金和可投项目,空间并不大。给定这些约束,财政政策已经非常积极,不宜更多苛求。

第二, 货币紧缩的直接表现,是实际利率太高。背后的原因,是货币政策“名稳实紧”,名义上是稳健,实际效果是紧缩。在通胀很低的情况下,政策利率维持稳定,客观上导致实际利率太高。过去20多年,欧美日等国央行实行大幅宽松,政策利率很低,对抗经济下行,取得了很好的效果,值得我们借鉴。

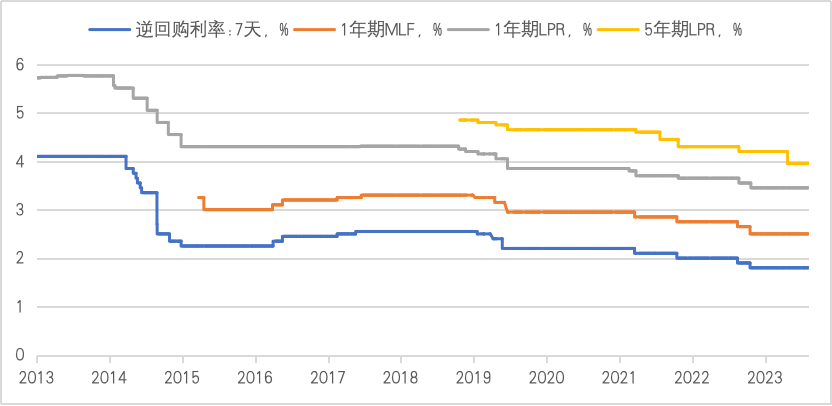

目前,我国政策利率还很高,降息还有很大的空间。但是,由于市场上和讨论中的一些错误认知,误导了货币政策,导致降息犹豫不决,货币名稳实紧。目前,货币政策偏紧,是宏观经济转暖的主要障碍。

图4. 我国政策利率很高,货币政策空间很大

第三, 房地产紧缩,是货币紧缩的副产品。目前,除了有限几个城市和区域,限购、限贷等政策已经基本放开,房地产政策已经从限制性转向支持性。然而,房屋销售依然下行,带动房地产投资和政府基金性收入下行,主要原因是房贷利率太高,抑制居民购房需求。房贷利率太高的原因,还是货币政策太紧,政策利率基准太高,导致房贷利率总体水平偏高。

综合以上分析,财政政策并无空间,效果也会很有限,副作用会比较大。货币政策还有很大空间,如果大幅降息,可以同时缓解货币和房地产两大紧缩,促进宏观经济转暖。

大幅降息,缓解对消费、投资、借贷的压制,是当下宏观经济的胜负手。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号