这是投资课的第13讲,讨论版块之间的差异,特别是2C股票涨幅高背后的逻辑。2021年股市波动会比较大,板块的分化也会比较大,建议复习一下这一讲,以及第14讲。

前面我讲过,A股不是不挣钱,而是不能躺着就挣钱,需要有一点技术含量。今天我们就来讨论一个有技术含量的话题:什么样的股票涨幅大?不用多说,这个话题你一定很感兴趣。不过呢,在讨论这个事情之前,我们先区分两个不同的概念:一个叫做事后(ex post),另一个叫做事先(ex ante)。

什么叫事后?就是看过去什么股票涨的多,是看历史上已经发生的事情。我们在做分析研究的时候,所有的真实世界的数据,只要不是造假的,都是历史数据,都是事后研究。

什么叫事先?就是我们站在现在,预判未来什么股票涨幅大。这个需要预判,是比较难的。怎么办呢?我们还是要看历史经验,看事后数据,从中寻找规律,用这个规律预判未来。

所以,研究过去,是为了从中寻找规律,是为了更好的预判未来。这就是事后和事前的关系。今天的讨论,我们也分为两个部分。

第一部分,我们看看,过去哪些股票涨得多,看看里面有什么规律。

第二部分,在此基础上,我们来做一些预判,未来哪些股票机会大。

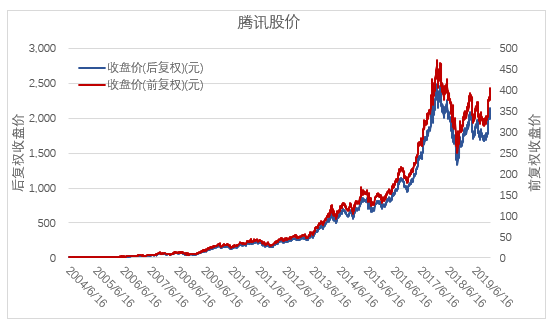

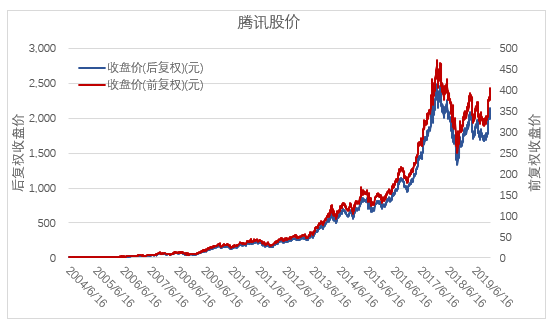

先来看第一部分,过去哪些股票涨得好。说到这个,就不能不说腾讯。腾讯是家喻户晓的互联网巨头,主要业务是社交软件,比如微信,QQ,还有网络游戏,社交广告等等。关于这个公司,我就不多介绍了。腾讯是2004年6月16日在港交所上市(股份代号00700),发行价为3.7港元。到了2019年12月底,腾讯股价累积上涨了将近540倍,这个涨幅比几乎所有A股上市公司都高。

图1 腾讯控股股价趋势(2004.06.06-2020.01.17)

数据来源:Wind资讯

假如当初腾讯控股上市时,你以3.7港元一股的价格投资了10万港元并持有到现在(2019年底),则仅仅15年时间,你所持有腾讯的总市值将达到5400万港元。如果你投了20万,就有1亿800万,已经完成王健林的一个小目标了。纵观过去20年A股和港股公司,在主要大股票中,腾讯的总涨幅应该说最高的,说是“股王”也不为过了。

在北京大学的课堂上,我每年都会讲这个案例。为什么呢?这是我的一个真实教训。2005-2007年的时候,我在香港大学教书,用港大的工资,买了几十万港元的腾讯股票。但是后来因为去加拿大任教,就将这些股票卖了。如果不卖的话,现在总市值也上亿了,也实现一两个小目标了。所以这对我来说是一个教训,投资眼光不够的教训。当初没有看明白、想通透,所以持仓不坚定,因为一点儿不相关的事情就卖掉了。当时人要离开香港了,腾讯是香港上市的公司,就把腾讯卖掉了。其实去不去加拿大教书,人在不在香港,和我拿不拿腾讯的股票,根本是不相关的两件事。

事后想一下,腾讯那时候已经是很大的线上交流社区,而且面对的主要是青少年,消费意愿很高,现金流量很大,即便没有后来的微信,也是潜力非常好的投资。没有微信的话,也许没有500多倍的涨幅,但是100-200倍的涨幅还是会有的,依然是非常好的投资。因为对资产的性质看不彻底,看不通透,所以就不敢坚定持有,这就是教训。

其实市场上回报率高的股票很多,像腾讯这样的优质股票并非个例。表1是A股市场中自上市以来至今累积回报率最高的股票,一共25只。其中格力电器也是500多倍的涨幅,比腾讯也不逊色,万科、泸州老窖也有300多倍的涨幅。其他的,像伊利股份、贵州茅台、云南白药、恒瑞医药等等,也都是100倍以上的涨幅。表1里面涨幅最低的,也涨了40倍。20多年涨40倍,这样的投资应该很让人满意了。

表1 A股累积回报率最高的25只股票

注:收益率为上市之日起至2019年底,以上市当天开盘价(不是发行价)为基准,总市值为2019年底(12月31日)总市值(亿元),已剔除总市值小于50亿元人民币的股票,行业为Wind一级行业。数据来源:Wind资讯。

表1中的信息,和很多人说的A股不挣钱,显然是背道而驰的。要想在A股挣钱,你只需要找到这些公司,买入持有。然后呢,什么也不需要做,等待时间给你升值。现实中很多人不挣钱,很可能是因为相信了很多暴富的神话,去学习所谓的炒股技巧和捷径,结果不仅没有挣到钱,还经常被套牢,然后抱怨A股不挣钱,说什么“赢了指数输了钱”。其实稍微想一想,这是不可能的。你买指数就可以挣钱,为什么要抱怨“赢了指数输了钱”呢?逻辑上完全不通的。

A股挣钱的大背景,是从1990年到现在,中国经济总量翻了好几番,A股从无到有,现在有将近3800家上市公司,约60万亿的总市值(2019年12月底,A股共3760家上市公司,总市值59.3万亿人民币),里面一定有涨了很多倍的公司。你需要做的,是找到这些公司。

怎么找呢?我们再来看一下表1,仔细看一会儿,多看一会儿,盯着看。表1的最后一列,给出的这些高回报的公司的行业分类。可以看到,这个行业是高度集中的。总共25家公司,消费,医疗类占了16家,占绝对主导,其余还有4家地产公司(包括万科、华夏幸福、中天金融、金融街),3家科技公司(方正科技,恒生电子,三安光电),2家材料公司(山东黄金,万华化学)。

这个单子看起来很简单,其实信息量很大。我们仔细看,可以总结出一条重要的发现,就是绝大多数涨幅高的股票,都是和居民家庭直接相关的,也就是通常说的2C的企业。比如说消费、医疗,都是直接向居民家庭销售的;而地产公司,大部分也是向家庭直接销售的。这三个行业,在25家中占了20家,占比80%。刚才说的“股王”腾讯,主要的营收来自游戏,也是直接面向家庭销售的。

作为对比,很多其他公司,比如建筑公司,比如汽车零配件,客户不是居民家庭,而是其他公司,也就是通常是的2B企业。依据销售对象,我们可以把企业分为居民企业和公司企业,也就是通常说的2C企业和2B企业。表1中的发现,是2C企业涨幅更大,占据了涨幅排行榜的前面的大多数位置。

那么,为什么会这样?2C企业和2B企业有什么不同,导致股票涨幅有很大的区别?总结起来,有4条区别都很重要。

第一, 2C企业市场潜力大,向上空间大。

消费,地产,医疗,都是和居民生活直接相关的,用户都是居民家庭,是亿万家庭。在中国经济快速增长的背景下,14亿居民的需求,衣食住行这些日常生活的小事,就不再是小事情,而是大市场,巨大的蓝海市场。

这时候,无论是大件、超大件的需求,像地产、家电,还是小件的需求,像牛奶,药品,都是巨大的市场,都孕育了巨大的公司。你看地产公司的市值,像万科、恒大,都是好几千亿的市值。云南白药的市值,也接近上千亿,这就是市场大的好处。卖牛奶的伊利股份,也有接近2000亿的市值。因为牛奶每天都要喝,所以总量非常大。

当然,说居民品牌市场潜力大,不是说公司企业市场潜力就小。中国经济总体体量大,为公司企业也提供了机会,只是我们下面要讲到,公司企业更容易面临市场分割,不容易占领稳定的市场份额。换句话说,这个市场潜力大,是一个前提条件,是必要条件,但并不是充分条件,还需要其他条件一起发生作用。

第二, 2C企业品牌忠诚度高。

为什么这么讲?这是因为面向居民的品牌,粘性很高。和居民家庭直接相关的品牌,有着巨大的品牌粘性。

我们可以这样想一下。一个企业在购买产品的时候,往往有专业手段来检验产品性质,质量不好就换。而且,即便质量好,也可以换,因为新的供货商不停进入,可能提供质量更好,价格更低的产品。

居民和企业不一样,居民购买的时候不是用专业手段检测的,大部分时候居民也没有那么多的专业知识去识别产品。所以居民更看重品牌,更相信品牌,甚至相信产品概念而不是产品性质。这就意味着,一个居民品牌,一旦得到认可,居民就不愿意随便换,这就是一条很宽的护城河,别人很难赶超,因为人们的观念是很难改变的。

作为对比,企业就不太一样。企业买东西的不完全看品牌,品牌忠诚度很低。这就意味着,面向企业的产品,除了少数情况,时刻面临着激烈的竞争,而且没有护城河,很难做得很大,占领所有企业的市场。这对我们的启示是,以后买股票,要想找一个护城河宽的股票长期持有,那就在直接面向居民的品牌里面找。

这个护城河的概念,还可以得到一个进一步的验证。你仔细看这个单子,里面没有服装、鞋帽类的上市公司。A股不是没有服装、鞋帽类上市公司,而是很多,比如雅戈尔、海澜之家、森马服饰、太平鸟、七匹狼、红蜻蜓、奥康国际等等。但是这些公司涨幅都不是特别大。为什么呢?按道理,衣食住行,都是人们的基本生活需求,都有巨大的市场潜力,为什么没有服装鞋帽类?因为人们买衣服,买鞋帽的时候,是要反复试的,不会特别忠于品牌。比如说,你喜欢李宁,可是也会去看耐克,货比三家。过阵子出个新品牌,你觉得更潮,就会换过去。这和饮料、白酒、药品这些不一样,这些品牌用上了,你一般不换的,品牌忠诚度很高,因此这个公司容易做得很大,股价就容易涨的很高。

举个例子,白酒当中,喜欢茅台的人,一般不会换到别的牌子。这些年茅台盈利和股价都涨得很厉害,和这个忠诚度有很大的关系。你可能会说,茅台价格高和炒作有关系,很多人买茅台存起来,导致市面上供应减少。其实这个和我们讨论的护城河不矛盾的,而是恰恰证明了护城河理论。人们为什么炒茅台?还是因为茅台牌子硬,最后有人买单,这其实恰恰说明了茅台的品牌忠诚度。一个没有广泛认可的东西,是没有人炒作的。

第三, 居民企业产品的标准化程度高,公司企业产品标准化程度低。

这个很多人可能不熟悉,需要解释一下。你可以超市看一下,看到一排排的牛奶、鸡蛋、杂粮等等,都是包装好的,包装、价格都是统一的,这就是产品标准化的意思。

你不要小看这个标准化,其中的含义远超你的预期。如果你和一个做2B业务的人聊天,他会告诉你,2B业务都是非标准化的,每个客户都有特殊要求,都要定制。一旦定制,就要设计,施工,没办法批量生产,这个成本一下子就上去了。2C产品就没有这些烦恼,都是标准化的。只要产品质量过关,可以大规模生产,成本一下子就分摊了。2C品牌有很大的成本优势,这是很多人有没有意识到的。

第四, 居民品牌抗周期能力强。

居民品牌还有一个隐藏的性质,就是抗风险能力强。为什么这么讲?这个和刚才的护城河是不是一回事?不是的,刚才的护城河说的是长期的潜力,说的是竞争对手很难赶超,抗风险说的是短期的、逆周期的性质,说的是经济下行的时候,居民品牌的表现也会相对较好。一个是长期潜力,一个是短期抗风险,是两个问题。

居民品牌为什么抗周期能力强?居民品牌的特点,是老百姓,也就是家庭,直接购买这些产品。不要小看这个直接购买,直接购买里面隐含着两个非常重要的商业性质:

(1)居民习惯变得慢,这和刚才的护城河理论底层逻辑是一致的。把这个逻辑应用在短期周期上,在经济周期下行的时候,居民依然会购买,因此受经济下行的影响较小,居民品牌具有一定的逆周期的性质。而且,居民消费是很稳定的,在经济下行的时候也很稳定,下降很少,这也意味着居民品牌的抗风险能力强。你可能经常听说医药、食品是逆周期行业,说的就是这个道理。

(2)居民购买,一般都是一手交钱,一手交货,不赊账的。不赊账,就没有应收账款的问题。经济下行的时候,很多企业不是没有营业收入,而是有营业收入,但是没有现金流,因为账款收不回来,导致资金链紧张甚至断裂。但是,居民直接购买的行业,像餐饮、零售、医药行业,有大把的现金流,只要营业收入好,就根本不担心资金断裂的问题。

从这个角度讲,居民企业就像是银行一样,从居民手中获得了大量的流动资金。因此,居民企业的流动性非常好。比如说,2017-2019年,我国进行了比较严厉的金融去杠杆,取消了很多融资渠道,很多企业资金链紧张。但是呢,居民企业完全不受影响。你看那几年,虽然经济下行,居民类企业的股票,大部分表现都比较好。像格力电器,美的集团,股价都创了新高。

课程总结

关于什么样的股票涨的多,内容还有很多,我们今天先讲到这里,下堂课接着讲。今天我们通过看历史数据,尝试回答A股市场上什么样的股票回报率高的问题。重要的发现是三条:

1. 涨幅最高的股票,绝大多数都是居民企业的股票,居民企业就是直接向家庭居民销售产品的企业,又称为2C企业,包括消费、医疗、地产等。

2. 我国人口总量大,市场潜力大,是居民企业涨幅大的前提条件。

3. 只有市场潜力是不够的,居民企业涨幅大,还因为和公司企业相比,居民品牌有三大优势,分别是:品牌忠诚度高,产品标准化程度高,抗周期能力强。

思考题

今天我们通过看历史数据,尝试回答A股市场上什么样的股票回报率高的问题,这些规律都是从历史数据里提炼出来的。这里面的一个关键,是这些规律都是历史数据中提炼出来的。不可回避的一个问题,是历史数据和历史规律对未来的预测作用是否依然成立。你可以思考一下,尝试回答这样一个问题:从历史数据中总结出来的规律,在什么条件下可以预测未来,在什么情况下不可以预测未来?然后,你可以结合你的思考,想想我们刚才总结出来的3条规律,未来还是否有效。

这是投资课的第13讲,讨论版块之间的差异,特别是2C股票涨幅高背后的逻辑。2021年股市波动会比较大,板块的分化也会比较大,建议复习一下这一讲,以及第14讲。

前面我讲过,A股不是不挣钱,而是不能躺着就挣钱,需要有一点技术含量。今天我们就来讨论一个有技术含量的话题:什么样的股票涨幅大?不用多说,这个话题你一定很感兴趣。不过呢,在讨论这个事情之前,我们先区分两个不同的概念:一个叫做事后(ex post),另一个叫做事先(ex ante)。

什么叫事后?就是看过去什么股票涨的多,是看历史上已经发生的事情。我们在做分析研究的时候,所有的真实世界的数据,只要不是造假的,都是历史数据,都是事后研究。

什么叫事先?就是我们站在现在,预判未来什么股票涨幅大。这个需要预判,是比较难的。怎么办呢?我们还是要看历史经验,看事后数据,从中寻找规律,用这个规律预判未来。

所以,研究过去,是为了从中寻找规律,是为了更好的预判未来。这就是事后和事前的关系。今天的讨论,我们也分为两个部分。

第一部分,我们看看,过去哪些股票涨得多,看看里面有什么规律。

第二部分,在此基础上,我们来做一些预判,未来哪些股票机会大。

先来看第一部分,过去哪些股票涨得好。说到这个,就不能不说腾讯。腾讯是家喻户晓的互联网巨头,主要业务是社交软件,比如微信,QQ,还有网络游戏,社交广告等等。关于这个公司,我就不多介绍了。腾讯是2004年6月16日在港交所上市(股份代号00700),发行价为3.7港元。到了2019年12月底,腾讯股价累积上涨了将近540倍,这个涨幅比几乎所有A股上市公司都高。

图1 腾讯控股股价趋势(2004.06.06-2020.01.17)

数据来源:Wind资讯

假如当初腾讯控股上市时,你以3.7港元一股的价格投资了10万港元并持有到现在(2019年底),则仅仅15年时间,你所持有腾讯的总市值将达到5400万港元。如果你投了20万,就有1亿800万,已经完成王健林的一个小目标了。纵观过去20年A股和港股公司,在主要大股票中,腾讯的总涨幅应该说最高的,说是“股王”也不为过了。

在北京大学的课堂上,我每年都会讲这个案例。为什么呢?这是我的一个真实教训。2005-2007年的时候,我在香港大学教书,用港大的工资,买了几十万港元的腾讯股票。但是后来因为去加拿大任教,就将这些股票卖了。如果不卖的话,现在总市值也上亿了,也实现一两个小目标了。所以这对我来说是一个教训,投资眼光不够的教训。当初没有看明白、想通透,所以持仓不坚定,因为一点儿不相关的事情就卖掉了。当时人要离开香港了,腾讯是香港上市的公司,就把腾讯卖掉了。其实去不去加拿大教书,人在不在香港,和我拿不拿腾讯的股票,根本是不相关的两件事。

事后想一下,腾讯那时候已经是很大的线上交流社区,而且面对的主要是青少年,消费意愿很高,现金流量很大,即便没有后来的微信,也是潜力非常好的投资。没有微信的话,也许没有500多倍的涨幅,但是100-200倍的涨幅还是会有的,依然是非常好的投资。因为对资产的性质看不彻底,看不通透,所以就不敢坚定持有,这就是教训。

其实市场上回报率高的股票很多,像腾讯这样的优质股票并非个例。表1是A股市场中自上市以来至今累积回报率最高的股票,一共25只。其中格力电器也是500多倍的涨幅,比腾讯也不逊色,万科、泸州老窖也有300多倍的涨幅。其他的,像伊利股份、贵州茅台、云南白药、恒瑞医药等等,也都是100倍以上的涨幅。表1里面涨幅最低的,也涨了40倍。20多年涨40倍,这样的投资应该很让人满意了。

表1 A股累积回报率最高的25只股票

注:收益率为上市之日起至2019年底,以上市当天开盘价(不是发行价)为基准,总市值为2019年底(12月31日)总市值(亿元),已剔除总市值小于50亿元人民币的股票,行业为Wind一级行业。数据来源:Wind资讯。

表1中的信息,和很多人说的A股不挣钱,显然是背道而驰的。要想在A股挣钱,你只需要找到这些公司,买入持有。然后呢,什么也不需要做,等待时间给你升值。现实中很多人不挣钱,很可能是因为相信了很多暴富的神话,去学习所谓的炒股技巧和捷径,结果不仅没有挣到钱,还经常被套牢,然后抱怨A股不挣钱,说什么“赢了指数输了钱”。其实稍微想一想,这是不可能的。你买指数就可以挣钱,为什么要抱怨“赢了指数输了钱”呢?逻辑上完全不通的。

A股挣钱的大背景,是从1990年到现在,中国经济总量翻了好几番,A股从无到有,现在有将近3800家上市公司,约60万亿的总市值(2019年12月底,A股共3760家上市公司,总市值59.3万亿人民币),里面一定有涨了很多倍的公司。你需要做的,是找到这些公司。

怎么找呢?我们再来看一下表1,仔细看一会儿,多看一会儿,盯着看。表1的最后一列,给出的这些高回报的公司的行业分类。可以看到,这个行业是高度集中的。总共25家公司,消费,医疗类占了16家,占绝对主导,其余还有4家地产公司(包括万科、华夏幸福、中天金融、金融街),3家科技公司(方正科技,恒生电子,三安光电),2家材料公司(山东黄金,万华化学)。

这个单子看起来很简单,其实信息量很大。我们仔细看,可以总结出一条重要的发现,就是绝大多数涨幅高的股票,都是和居民家庭直接相关的,也就是通常说的2C的企业。比如说消费、医疗,都是直接向居民家庭销售的;而地产公司,大部分也是向家庭直接销售的。这三个行业,在25家中占了20家,占比80%。刚才说的“股王”腾讯,主要的营收来自游戏,也是直接面向家庭销售的。

作为对比,很多其他公司,比如建筑公司,比如汽车零配件,客户不是居民家庭,而是其他公司,也就是通常是的2B企业。依据销售对象,我们可以把企业分为居民企业和公司企业,也就是通常说的2C企业和2B企业。表1中的发现,是2C企业涨幅更大,占据了涨幅排行榜的前面的大多数位置。

那么,为什么会这样?2C企业和2B企业有什么不同,导致股票涨幅有很大的区别?总结起来,有4条区别都很重要。

第一, 2C企业市场潜力大,向上空间大。

消费,地产,医疗,都是和居民生活直接相关的,用户都是居民家庭,是亿万家庭。在中国经济快速增长的背景下,14亿居民的需求,衣食住行这些日常生活的小事,就不再是小事情,而是大市场,巨大的蓝海市场。

这时候,无论是大件、超大件的需求,像地产、家电,还是小件的需求,像牛奶,药品,都是巨大的市场,都孕育了巨大的公司。你看地产公司的市值,像万科、恒大,都是好几千亿的市值。云南白药的市值,也接近上千亿,这就是市场大的好处。卖牛奶的伊利股份,也有接近2000亿的市值。因为牛奶每天都要喝,所以总量非常大。

当然,说居民品牌市场潜力大,不是说公司企业市场潜力就小。中国经济总体体量大,为公司企业也提供了机会,只是我们下面要讲到,公司企业更容易面临市场分割,不容易占领稳定的市场份额。换句话说,这个市场潜力大,是一个前提条件,是必要条件,但并不是充分条件,还需要其他条件一起发生作用。

第二, 2C企业品牌忠诚度高。

为什么这么讲?这是因为面向居民的品牌,粘性很高。和居民家庭直接相关的品牌,有着巨大的品牌粘性。

我们可以这样想一下。一个企业在购买产品的时候,往往有专业手段来检验产品性质,质量不好就换。而且,即便质量好,也可以换,因为新的供货商不停进入,可能提供质量更好,价格更低的产品。

居民和企业不一样,居民购买的时候不是用专业手段检测的,大部分时候居民也没有那么多的专业知识去识别产品。所以居民更看重品牌,更相信品牌,甚至相信产品概念而不是产品性质。这就意味着,一个居民品牌,一旦得到认可,居民就不愿意随便换,这就是一条很宽的护城河,别人很难赶超,因为人们的观念是很难改变的。

作为对比,企业就不太一样。企业买东西的不完全看品牌,品牌忠诚度很低。这就意味着,面向企业的产品,除了少数情况,时刻面临着激烈的竞争,而且没有护城河,很难做得很大,占领所有企业的市场。这对我们的启示是,以后买股票,要想找一个护城河宽的股票长期持有,那就在直接面向居民的品牌里面找。

这个护城河的概念,还可以得到一个进一步的验证。你仔细看这个单子,里面没有服装、鞋帽类的上市公司。A股不是没有服装、鞋帽类上市公司,而是很多,比如雅戈尔、海澜之家、森马服饰、太平鸟、七匹狼、红蜻蜓、奥康国际等等。但是这些公司涨幅都不是特别大。为什么呢?按道理,衣食住行,都是人们的基本生活需求,都有巨大的市场潜力,为什么没有服装鞋帽类?因为人们买衣服,买鞋帽的时候,是要反复试的,不会特别忠于品牌。比如说,你喜欢李宁,可是也会去看耐克,货比三家。过阵子出个新品牌,你觉得更潮,就会换过去。这和饮料、白酒、药品这些不一样,这些品牌用上了,你一般不换的,品牌忠诚度很高,因此这个公司容易做得很大,股价就容易涨的很高。

举个例子,白酒当中,喜欢茅台的人,一般不会换到别的牌子。这些年茅台盈利和股价都涨得很厉害,和这个忠诚度有很大的关系。你可能会说,茅台价格高和炒作有关系,很多人买茅台存起来,导致市面上供应减少。其实这个和我们讨论的护城河不矛盾的,而是恰恰证明了护城河理论。人们为什么炒茅台?还是因为茅台牌子硬,最后有人买单,这其实恰恰说明了茅台的品牌忠诚度。一个没有广泛认可的东西,是没有人炒作的。

第三, 居民企业产品的标准化程度高,公司企业产品标准化程度低。

这个很多人可能不熟悉,需要解释一下。你可以超市看一下,看到一排排的牛奶、鸡蛋、杂粮等等,都是包装好的,包装、价格都是统一的,这就是产品标准化的意思。

你不要小看这个标准化,其中的含义远超你的预期。如果你和一个做2B业务的人聊天,他会告诉你,2B业务都是非标准化的,每个客户都有特殊要求,都要定制。一旦定制,就要设计,施工,没办法批量生产,这个成本一下子就上去了。2C产品就没有这些烦恼,都是标准化的。只要产品质量过关,可以大规模生产,成本一下子就分摊了。2C品牌有很大的成本优势,这是很多人有没有意识到的。

第四, 居民品牌抗周期能力强。

居民品牌还有一个隐藏的性质,就是抗风险能力强。为什么这么讲?这个和刚才的护城河是不是一回事?不是的,刚才的护城河说的是长期的潜力,说的是竞争对手很难赶超,抗风险说的是短期的、逆周期的性质,说的是经济下行的时候,居民品牌的表现也会相对较好。一个是长期潜力,一个是短期抗风险,是两个问题。

居民品牌为什么抗周期能力强?居民品牌的特点,是老百姓,也就是家庭,直接购买这些产品。不要小看这个直接购买,直接购买里面隐含着两个非常重要的商业性质:

(1)居民习惯变得慢,这和刚才的护城河理论底层逻辑是一致的。把这个逻辑应用在短期周期上,在经济周期下行的时候,居民依然会购买,因此受经济下行的影响较小,居民品牌具有一定的逆周期的性质。而且,居民消费是很稳定的,在经济下行的时候也很稳定,下降很少,这也意味着居民品牌的抗风险能力强。你可能经常听说医药、食品是逆周期行业,说的就是这个道理。

(2)居民购买,一般都是一手交钱,一手交货,不赊账的。不赊账,就没有应收账款的问题。经济下行的时候,很多企业不是没有营业收入,而是有营业收入,但是没有现金流,因为账款收不回来,导致资金链紧张甚至断裂。但是,居民直接购买的行业,像餐饮、零售、医药行业,有大把的现金流,只要营业收入好,就根本不担心资金断裂的问题。

从这个角度讲,居民企业就像是银行一样,从居民手中获得了大量的流动资金。因此,居民企业的流动性非常好。比如说,2017-2019年,我国进行了比较严厉的金融去杠杆,取消了很多融资渠道,很多企业资金链紧张。但是呢,居民企业完全不受影响。你看那几年,虽然经济下行,居民类企业的股票,大部分表现都比较好。像格力电器,美的集团,股价都创了新高。

课程总结

关于什么样的股票涨的多,内容还有很多,我们今天先讲到这里,下堂课接着讲。今天我们通过看历史数据,尝试回答A股市场上什么样的股票回报率高的问题。重要的发现是三条:

1. 涨幅最高的股票,绝大多数都是居民企业的股票,居民企业就是直接向家庭居民销售产品的企业,又称为2C企业,包括消费、医疗、地产等。

2. 我国人口总量大,市场潜力大,是居民企业涨幅大的前提条件。

3. 只有市场潜力是不够的,居民企业涨幅大,还因为和公司企业相比,居民品牌有三大优势,分别是:品牌忠诚度高,产品标准化程度高,抗周期能力强。

思考题

今天我们通过看历史数据,尝试回答A股市场上什么样的股票回报率高的问题,这些规律都是从历史数据里提炼出来的。这里面的一个关键,是这些规律都是历史数据中提炼出来的。不可回避的一个问题,是历史数据和历史规律对未来的预测作用是否依然成立。你可以思考一下,尝试回答这样一个问题:从历史数据中总结出来的规律,在什么条件下可以预测未来,在什么情况下不可以预测未来?然后,你可以结合你的思考,想想我们刚才总结出来的3条规律,未来还是否有效。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号