阅读:0

听报道

2015年8.11汇改以来,人民币对美元汇率快速贬值,从6.1左右贬到6.9左右,贬值幅度大约13%。除了偶尔的回调,这个贬值几乎是单向的。下一步走势如何,会不会进一步贬值,贬值的底部在哪里,是无数人关心的问题。

笔者曾在2016年年初做过分析,当时估算的均衡汇率在6.6左右,并综合各种因素作出2016年“人民币汇率不会破7”的判断,侥幸说对,迄今也依然成立。一年来国际、国内宏观形势发生了很多新变化,本文是对2016年文章的回顾和更新,并对2017年汇率走势做出判断。

判断汇率的变化,首先要对均衡汇率水平有一个估计,其次要对资本流动、美元升值等冲击因素有一个估计,本文从这两方面展开。

1.对均衡汇率的讨论

8.11汇改以前,人民币汇率实际上一直是盯住美元的。从2005年7.21汇改开始,人民币实行的是一种类似于“爬行盯住”的汇率制度,对美元缓慢升值。金融危机期间(2008年6月)曾经暂停升值,停留在6.83左右的水平上,直到2010年4月重启升值。

从2013年6月开始直到2015年8.11汇改之前,有大约两年的时间,人民币对美元汇率在6.1-6.2的区间内稳定。在此期间,美国尚处在金融危机之后的恢复期,货币政策比较宽松。中国经济虽然保持高速增长,但是高位下行,GDP增速从8%左右下降到7%左右。汇率稳定,GDP下行的情况下,中国的经常账户除了个别月份一直是顺差的,显示人民币并没有高估。

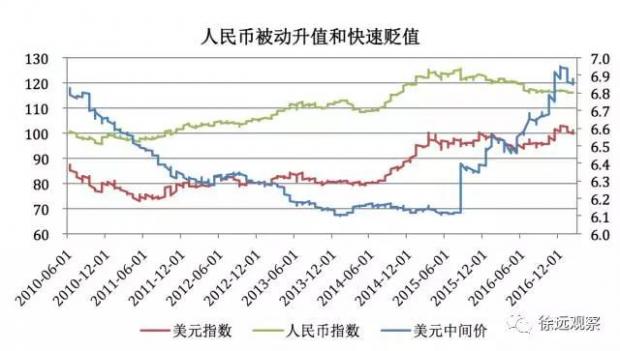

新的变化发生在2014年年中,在美国经济复苏,量化宽松将要退出的背景下,美元开始升值。这一美元升值是美元加息预期的影响,是美元自身作为国际基础货币的属性决定的,人民币并没有这一属性。此时,由于人民币盯住美元而被动升值,客观上使得人民币汇率可能高估。

一个思路,可以把美元升值前(2014年年中)的汇率水平(6.15左右)作为分析的起点。至少在当时,这一汇率并没有高估。随着美元指数从80左右上涨到96左右,美元累积升值大约20%。由于人民币盯住美元,人民币被动升值,深交所编制的人民币指数从110左右升值到124左右,升值约13%。用国际清算银行的人民币有效汇率指数计算,也同样得出人民币升值13%左右。

需要仔细考校的,是被动升值后的人民币汇率是高估还是低估。一方面,人民币被动升值,存在高估的可能性。另一方面,经常账户一直处于顺差状态(除去个别月份,大多是年初春节期间的季节性因素),人民币被动升值之后存在显著币值高估的证据同样不足。

保守起见,假定被动升值前6.15的汇率是均衡汇率,升值的13%是被动升值,考虑到经济增速快于国外,用经济增速差作为汇率客观升值需求的测度,估算得出其中的一半是客观要求的升值,另一半是被动升值。这样,大约有6.5%的币值高估。从6.15贬值6.5%大约是6.55。

这样的匡算无疑是粗糙的,很多因素都没有考虑。比如,中国的通货膨胀高于美国,客观上要求人民币贬值。但是,2014下半年到2015年上半年两国的通胀水平都不高,差异也不大,影响不大。再考虑到6.15的起点偏保守,而且2014-2015年间中国的经常账户大幅顺差,6.6的估计应该是偏保守了。

上述讨论是到8.11汇改时的情况。汇改以来,人民币贬值到6.9左右,已经超过了当初的计算。而且,汇改一年半的时间里,中国经济回暖,增速继续显著高于国外。综合考虑国内外经济基本面、投资回报率、通货膨胀、美元升值等因素,人民币汇率的均衡中枢大致保持不变,估计目前在 6.6左右。

2.对2017年汇率形势的判断

8.11汇改以来人民币的快速贬值,源于资本的快速流出。资本的快速流出,并不是居民部门在国外有大量的优质投资机会,把资本转移到国外,而是源于人民币脱钩美元之后的资产债务重新匹配。人民币脱钩美元之后,持有人民币不再等价于持有美元。在美元升值的预期下,居民部门增加美元资产,减少美元负债,二者都需要增持美元,减持人民币,因此导致大量的资本外流。

需要判断的,是这一趋势还会持续多久,何时开始企稳、反转。从三方面因素看,应该已经接近企稳反转。

首先,从均衡汇率的角度,目前的6.9左右的汇率显著低于均衡汇率,基本面因素不支持进一步的大幅贬值,这是长期基本面的因素。而且,由于国内增速继续高于国外增速,国内通胀小幅高于国外通胀,且国内外增速的差异大于通货膨胀的差异,均衡汇率有提升的压力。

其次,从国际资本流动的数据看,居民部门已经开始不仅增持国外的资产,而且增持国外的债务,显示去债务的过程已经接近尾声,国际资本流动逐渐常态化,不排除发生逆转的可能性。历经一年半时间以后,汇率市场化改革的一次性冲击的效果正在消退。

第三,预计2017年美元升值的幅度不大,且美元进一步升值的预期减弱。目前美元指数在101左右的水平上,预计美元还将进一步波动,但是单向升值的预期减弱,由此带来的对资本流动的影响也在减弱。

综合以上因素,判断2017年人民币汇率将逐步企稳,并可能回升。由于美元升值和短期资本流动的影响,人民币可能进一步贬值,破7是大概率事件,达到7.2、7.3一线的可能性都不可忽略。但是随着汇率改革冲击的消退和资本流动的逆转,2017年人民币汇率大概率触底回升,向均衡汇率逐步靠拢。

由于汇率波动性的增大,对汇率的点估计愈发困难,因此区间估计更加有意义。首先,从均衡汇率的角度看,升值和贬值的因素相抵,预计2017年底人民币对美元的均衡汇率保持在6.6左右。其中美元升值的不确定性比较大,对人民币汇率的影响也比较大。其次,市场汇率会向均衡汇率逐步靠拢,但是在悲观情绪的影响下,有可能依然达不到均衡汇率,大概率达到6.8左右,落在6.6-7.0的区间内。考虑到年中汇率大概率破7,2017年的汇率很可能是先破7,再回升到7以上的态势。综合来看,2017年汇率走势可以概括为“波动加大,企稳回升”。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号