博客

人民币加入SDR的决定,于2015年11月30日做出,在国际货币体系中很边缘化的SDR,也借此被人熟知。IMF也借着人民币,怒刷过一次存在感。

人民币加入SDR尘埃落定之后,前联储主席伯南克的点评,说是人民币入篮就像“小学生完成出色作业本得到一颗金色五角星”,不禁莞尔。伯君语虽带酸意,倒也不是空穴来风。

前美联储主席伯南克

其实,SDR是IMF的计价单位,并不是储备货币。当前的国际货币体系由美元主导,欧元、英镑、日元形不成有力的挑战,SDR则更加无足轻重。人民币“入篮”,只是因为中国贸易量大,以及满足了“可自由使用”这一标准,与人民币自由兑换、资本账户开放都没有直接关系,对人民币在国际上的使用帮助也不大,不用浮想联翩。

倘若一定要张开梦想的翅膀,IMF和SDR“或者”在未来国际货币体系的演化中扮演一定作用,人民币国际化也可借SDR发力。但是,这都只是联想。

最近吵得沸沸扬扬的一件事,是人民币要加入国际货币基金组织(IMF)的“特别提款权” (SDR)。据说,财政部为了满足人民币加入 SDR的条件,拟发行期限为三个月的短期国债,这样人民币就有了通用的三个月基准利率。

这样的消息,不禁让人莞尔。看来,传说中的“以开放促改革”,不是完全没有道理的。当然,短期国债的成败,还取决于国内金融市场的发展。尽管如此,倘若SDR能够起到催化剂的作用,也还不错。

那么,这个SDR到底是什么?人民币加入SDR对中国有什么好处?

SDR全称是“特别提款权”(special drawing rights),是国际货币基金组织“发行”的外汇储备资产。请注意,SDR是储备“资产”,而不是储备“货币”。这是因为,SDR并不能直接当作储备货币来使用,而只能在需要的时候用来“提取”(drawing)储备货币。这样一来,SDR作为“外汇储备”的功能,实际上是间接的,是要转一道手的。没办法,SDR并不是主权国家发行的货币,也不能在民间使用,而只是IMF用来协调国际收支平衡的工具。

其实,SDR还有一个更加达意的名称,叫做“储备提款权”(reservedrawing rights),这才是1969年一开始酝酿SDR的时候, IMF建议的名字。只不过,这个名字听起来更像是“储备”,引起的争议更大,后来才改成“特别提款权”。名字改了,实质没变,只是从一个侧面说明了,SDR从诞生伊始,就是充满争议的。

具体而言,SDR作为“提款权”,能够提取什么呢?提取的是其他国家的储备货币,也就是那些常见的可以自由使用的货币,比如美元、欧元、英镑、日元、瑞士法郎、加拿大元等等。一个国家遇到了外汇危机,比如储备货币不够用的时候,就可以用SDR来换取储备货币,度过难关。换取的方式,无非就是找其他储备货币充足的国家换,找不到的时候IMF也可以帮忙找。根据IMF自己的研究,这个兑换过程可能需要几天,也就是说,SDR的流动性其实也没有那么好。而且,兑换货币要付利息,度过难关之后,还要想法把用掉的SDR补回来。

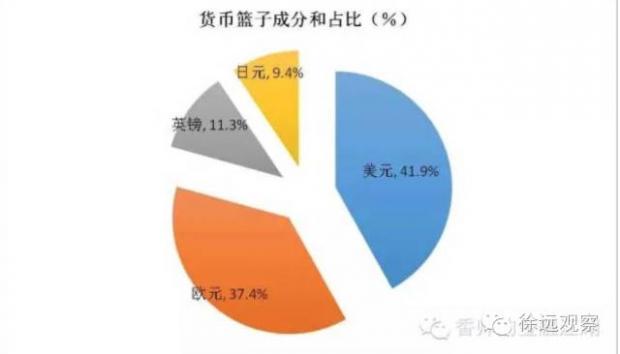

至此,SDR作为“储备资产”的性质,算是清楚了。不清楚的,是SDR的价值怎么计算?刚才讲到,SDR可以用来换取储备货币,那么换算比率是多少?这就涉及到SDR的货币篮子的问题了。本文开头提到人民币加入SDR,说的就是人民币加入SDR货币篮子,变成决定SDR价值的货币之一。目前,SDR的货币篮子包括四种货币,分别为美元、欧元、英镑、日元,在货币篮子中的比重分别为41.9%、37.4%、11.3%、9.4%。每天SDR的价值,以及使用SDR时需要支付的利率,就是根据这四种货币的价值和权重计算出来的,每天都会在IMF的网站公布。比如说,2015年9月24日,一个SDR的价值相当于1.406美元,SDR的利率为0.05%。

货币篮子的成分和占比

说到这里,SDR的作用基本清楚了。其实,SDR就是个计价单位,不是真正的储备货币。一个国家遇到了外汇紧张,可以拿SDR来应一下急,换点储备货币缓解国际收支的紧张。可是用完了要还的,终究还是要靠出口换汇,实现收支平衡。每个IMF的成员国都根据其在IMF的份额免费得到一定数量的SDR,不用的话没有成本,用多少付多少利息,而且要求补齐到初始的水平,不然继续付利息。

那么问题来了,这SDR在国际储备体系中的地位由多高?说起来好笑,目前SDR的发行总额为2040亿单位,相当于2870亿美元,而全球储备总额约为11.4万亿美元,SDR总量只相当于全球储备总额的2.5%,可谓是微乎其微。2870亿美元什么概念?只要想一下我国储备的峰值在4万亿美元,最近稳定外汇市场就花了上千亿美元,就知道将近200个国家分2870亿,实在是杯水车薪。

事实上,全球储备货币主要以美元、欧元的形式存在,分别占64%和21%。美元和欧元在国际贸易和国际储备中的地位,是它们在SDR中占有重要权重的原因。而且,既然SDR并不是真正的储备货币,需要外汇储备的国家并不会去积累SDR,而是会直接积累美元、欧元等储备货币。

回到本文开始的问题,人民币加入SDR货币篮子,对我们有什么好处?看起来好处并不大。SDR就是个计价的单位,除此以外并无太多实际价值。人民币加入的话,无非就是计价的组成和权重变一下,对中国的外汇储备、货币政策等等,都并没有直接的实质影响。如果有,也就是我们的货币进入SDR的货币篮子了,甭有面子。仅此而已。

细心的看官可能会留意,为何SDR的发型份额这么少?IMF为何不多发行一些?只要发行足够多,就可以完全满足各国的储备需求,各国就不需要储备黄金、美元了。

其实,问题就除在这里。IMF设立SDR的初衷,就是要创造一个储备货币。可是,这是要替代美元的,美国人当然不答应了。而且,发行额外的SDR需要85%的投票同意,而美国拥有16.74%的投票权。因此,美国实际上是拥有否决权的。

说来可怜,SDR听起来很高大上,但背后并没有一个强大的主权国家,连货币都不是。IMF说起来也是高大上,其实也只是一个国际合作组织而已,并没有独立的地位。由于美国在IMF的份额很高,IMF实际上是美国控制的。目前美元风光无限,自然不愿意让其他储备资产威胁美元的地位。这样一来,IMF发行的SDR,在目前国际货币体系当中,也就是个纸糊的花轿子。众人抬一下,就可以风光一下。要说散架子,那也是很快的。

IMF实际上是美国控制的?

突然想起来小时候背诵时事政治的一道考题,问联合国秘书长是谁。还记得当时是南非人安南。印象里,联合国秘书长是个很高、很风光的职位。后来才知道,他并没有什么实际的权力。今天的联合国秘书长是谁,不知还有多少人知道。

习主席访美,美国在人民币加入SDR货币篮子问题上的立场,似有所松动。这样的消息,当然是令人高兴的。尽管SDR只是国际货币基金组织(IMF)的计价单位,发行总量很小,在现行国际货币体系中的作用也很小,但是在未来国际货币体系的演化中,SDR或许会扮演重要角色,作用会越来越大。至少,周小川行长是这么想的。

习奥会

既然有潜在的重要性,不妨看仔细一点。找来原文一看,还真不敢太乐观。访美成果清单中的原文是:“美方支持中方关于进一步推动金融改革和资本市场改革的承诺,相应地,美国重申在人民币符合IMF现有标准的前提下支持人民币在特别提款权(SDR)审查中纳入SDR篮子。双方承诺尊重IMF在SDR审查中的程序和流程,并将在人民币加入SDR事宜上加强沟通。”

仔细看这段话,里面有三层意思。其一,中方承诺进一步推动金融和资本市场改革,以达到人民币加入SDR的要求。其实,这两年,尤其是今年,为了人民币加入SDR,我们已经做了很多改革工作,比如汇率改革、利率市场化、资本账户开放、离岸人民币结算、货币互换、债券市场准入、发行短期国债等等。而美方,仅仅是“支持”这一承诺。看起来,这一“支持”对美方而言,也没什么成本。

其二,在此基础上,美国“重申”在人民币符合IMF现有标准的前提下支持人民币在特别提款权(SDR)审查中纳入SDR篮子。也就是说,以前就是这个立场,现在重申一下,而且是在中国“承诺”“进一步推动金融改革和资本市场改革”的前提下。今年三月美国财长访华后,六月的中美战略经济对话中,都有类似报道,美国的立场也与这次类似,最多措辞上有所不同。

第三,美国支持人民币加入SDR的货币篮子,是有前提的,就是要满足IMF现有标准。需要指出的是,这个标准有很大的主观性,最后是“投票”决定,而且需要70%的多数票支持。现有体系下,美国有16.74%的投票权,日本有6.23%的投票权,加起来有22.97%的投票权。而且,倘若美国在讨论中发表负面意见,说人民币尚未满足要求,对其他国家的投票因该会有很大的影响。如此看来,美国的态度依然关键。

技术层面,核心的问题是“符合IMF现有标准”。那么,“现有标准”是什么?翻看IMF的文件,一种货币加入SDR的货币篮子,主要有两大标准,一是发行国(或者货币联盟,比如欧元区)的出口总量,二是该货币“可自由使用”。

先来看出口总量这个标准。在IMF的说明中,一国的货物和服务出口总量,是加入SDR的“门槛”指标。这一项达标了,才进入讨论,否则免谈。目前SDR包含四种货币,分别是美元、欧元、英镑、日元。这一构成,是2000年决定的,当时这四个国家(经济体)的货物和服务出口总量全世界最大。IMF每五年评估一次SDR货币篮子的构成,条件成熟时修改。到2010年的时候,中国的货物和服务出口总量已经超过英国和日本,仅次于美国和欧元区居全世界第三,已经满足了“出口总量”这一标准。

而且,其他出口较大的国家,比如韩国、新加坡、加拿大、瑞士、俄国等,离现有SDR成员国的差距比较大,且这些国家的经济已经差不多进入稳态,短期内估计也不会达到“出口总量超过一个SDR成员国百分之一”这一标准。所以,所谓SDR货币篮子的调整,短期内也就是人民币加入SDR的问题。至于长期,那要看印度的经济是否争气。

2010年评估的时候,IMF裁定人民币还不是“可自由使用”货币,因而没有把人民币放进SDR的货币篮子。这就涉及了SDR的第二条标准,即货币“可自由使用”(freely usable)。“可自由使用”有两层意思,一是“广泛使用”(widely used),二是“广泛交易”(widelytraded)。

明眼人一看,就知道“广泛”是个主观性很强的概念,需要辅助指标来判断的。IMF使用如下几个指标来判断是否“广泛”。关于“广泛使用”,IMF主要看官方外汇储备、国际银行债务、国际债券债务中一个货币的比重。关于“广泛交易”,IMF看外汇市场上一个货币的交易量。 表1摘抄了IMF研究中的一些数据,从中可以大致有个概念。表1显示,人民币在这几项指标上不占显然的优势,比美元、欧元、英镑、日元这四个SDR货币依然有一定的差距。可是,人民币的表现也不算差,和包括澳元、加元、瑞士法郎、新西兰元在哪的第二梯队差不多。从这些指标看,也很难说人民币就不是“广泛使用”和“广泛交易”。如果人民币不是,试问瑞士法郎是吗?澳元是吗?倘若澳元和瑞士法郎都不是,就等于是只有美元、欧元、英镑、日元才是“可自由使用”货币,有点自我循环的意思了。

表1显示人民币基本达到“可自由使用”的标准。在此之外,还有四个重要的因素需要考虑。其一,表1的数据,是不包含中国大陆、香港、台湾、澳门之间人民币的交易和使用的。按照现行统计口径,这些属于境内,而不是“国际”范围内人民币的使用。考虑到现实中的情况,特别是香港的国际金融中心的地位,这个口径是有商榷的空间的。

其二,人民币在国际上的使用和交易,具有上升的势头,近几年各项指标都在上升趋势中。近几年人民币国际化的努力,仅仅是初见成效,效果还会进一步显现。倘若IMF前瞻地、动态地考虑人民币的使用和交易,应该会得出更加积极的判断。其实,除了上述主要指标,IMF还考虑一些辅助指标,比如新增国际债务,跨境支付,贸易融资。其中贸易融资一项,人民币的表现尤为突出,占全球贸易融资的3.9%,居第三位,仅次于美元(85.6%)和欧元(7.2%),超过日元(1.9%)和英镑(0.2%)。由此看来,人民币的使用的确已经很广泛。

其三,加入SDR会促进人民币的使用和交易。倘若今年IMF把人民币放入SDR的货币篮子,人民币的使用和交易势必快速增长,可能很快达到甚至超过英镑和日元。

其四,IMF的决策周期,也是一个需要考虑的因素。IMF每五年才评估和修改一次货币篮子。倘若这次不加入人民币的话,就要等待漫长的5年,等到2020年的下一次评估。这样的话,相当于把人民币拒之国际货币体系的门外,逼迫人民币不得不另谋出路。目前全球经济金融形势动荡的情况下,这样的不合作行为,尤为不可取。

简言之,人民币已经完全满足“出口总量”的条件,基本满足“可自由使用”的条件。美国是“假装”让步,还是真的让步,且待即将到来的IMF会议见分晓。

三、“可自由使用货币”的由来

IMF现任总裁拉加德

前文提到,人民币加入SDR的货币篮子,需要满足两项标准,一是中国的货物和服务出口占到世界前列,二是人民币是“可自由使用”货币(freely usable currency)。目前的情况,是出口标准已经完全达到,“可自由使用”基本达到。因为“可自由使用”有解释和判断的弹性空间,也是悬念的焦点。

先说第一条标准。2010年上一次评估的时候,IMF已经判定中国的出口总量达到要求,当时中国的出口就超过了SDR成员国日本和中国,位居世界第三。过去几年里,中国在全世界的出口份额继续增加,满足这一标准是没有问题的。

第二条标准,也就是“可自由使用”,意指一个货币在国际金融交易中被“广泛使用”(widely used)和“广泛交易”(widely traded)。从IMF使用的官方储备占比、国际银行债务占比、国际债券债务占比、外汇市场交易量这几项指标看,人民币基本达到“可自由使用”的要求,数据上比现有SDR货币(美元、欧元、英镑、日元)还有差距,但是和其他较为广泛使用的货币(澳元、加元、瑞士法郎)等差不多。可是,人民币国际化的势头刚刚开始,人民币的自由使用在上升趋势中。剩下的问题,就涉及到对这个标准的理解和判断了。

既然涉及到理解与判断,了解SDR的来龙去脉,应该是有必要的。SDR成立于1969年,是为了弥补美元危机下国际储备货币的不足,一开始有替代美元的意思,倘若美元不行了,用SDR成为国际储备货币,支持当时的国际货币体系(也就是布雷顿森林体系)。初始的定价,1个SDR就等于1美元,由于当时美元和黄金挂钩,SDR也是和黄金挂钩的,1个SDR等于0.88867克黄金。

1973年布雷顿森林体系解体,SDR也脱离黄金,转而依靠货币篮子定价。1974年定初始货币篮子的时候,定的就是全世界出口份额超过1%的16个国家的货币。1980年的时候,SDR的货币篮子由16种货币减小到5种,即美元、德国马克、法国法郎、英镑、日元。1998年的时候,由于欧元成立替代了德国马克、法国法郎等欧元区货币,欧元替代了德国马克和法国法郎进入SDR货币篮子。2000年的时候,IMF决定引入“可自由使用”作为货币篮子的第二条标准。

简言之,从1974到2000年,SDR货币篮子历经两次变化,但只有一个标准,就是货物和服务出口量在全球的占比。可自由使用这个标准,是2000年才引入的。

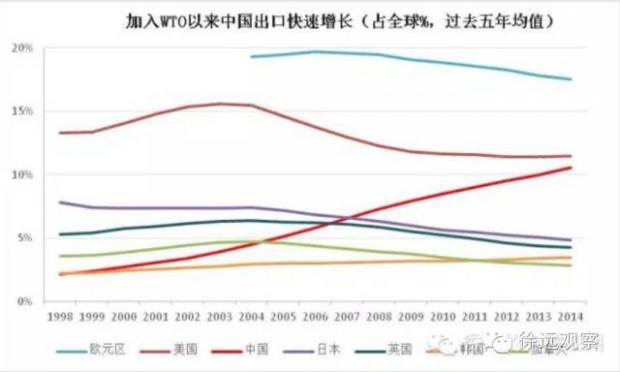

行文至此,不禁唏嘘。现在人民币加入SDR卡在“可自由使用”这一“新增”标准上,这一条新增标准恰恰是2000年引入的。2000年这个时间节点,蛮有意思的。中美于1999年11月15日签署了双边协议,为中国加入世界贸易组织(WTO)铺平了道路。次年5月18日,中欧谈判达成协议,中国加入WTO几成定局。

就是在这样的背景下,SDR的标准中加入了“可自由使用”这一项。2001年,中国成功加入WTO,随后国际贸易飞速增长,很快超越加拿大、英国、日本等国,成为世界第三大出口国,完全达到加入SDR的出口总量的标准(参见附图)。倘若没有2000年新增的这一标准,现在人民币已经完全合规了。历史的机缘巧合,也真是让人大呼蹊跷。

加入WTO以来中国出口快速增长

历史不能假设,却可以告诉一点如何看待“可自由使用”这一新增标准。“出口总量”是一直就有的指标,“可自由使用”是后加的指标。在没有“可自由使用”这一指标的时候,SDR也运行得很不错。单凭这一条,就已经说明了“可自由使用”并不是非加不可的标准。

2000年引入这一新增标准的时候,无疑是考虑了金融交易的越来越重要的地位。以前货币的重要性,主要体现在购买货物和服务上,因此一个国家的出口越多,其货币的用出越大,因为别人可以拿着这个货币来买你的东西。后来,国际资本流动和金融交易的越来越重要,货币的重要性不仅体现在实物贸易上,还体现在更加广泛的“使用”和“交易”上,比如用作官方外汇储备、民间金融资产、国际贷款标的、国际债券标的等等,再比如可以在外汇市场上轻松交易,换成其他需要的货币。在此背景下,引入“可自由使用”,无疑有一定的合理性。

需要指出的是,“可自由使用”应视为“出口总量”的派生指标。这一点,和金融交易是实物交易的衍生交易的道理是一样的。很难想象,这世界上会有一种法币,其经济主体的出口量很小,却被广泛使用。能想到的,只有黄金这种“天然”货币,但黄金是“天然”的,不是任何国家发行的。一个国家的法币被广泛使用,一定是因为这个国家的经济影响力大,除了以前的殖民国家,就是现在的出口大国了。其实,一个国家出口不多的话,长期看其货币的使用不会很广泛,因为别人拿着这个货币没什么用。毕竟,“货币空转”的现象不能持久,国内国际都一样。

所以,在“出口总量”和“可自由使用”这两个指标中,出口的作用不可低估,即便在今天金融高度发达的背景下。其实,“出口总量”大,是经济和贸易发展的结果。而“可自由使用”,是出口发展之后才可能发展出来的结果。换句话说,大量的出口应该视为一个货币可自由使用的前提条件。

当然,出口发展起来了,可自由使用还需要一些推动力。从这个角度讲,人民币国际化的主观努力,还是需要的。

2015年11月

话题:

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号